【提分秘籍】《中级实务》—考点攻克

2019-04-15 分享

资产的风险及其衡量

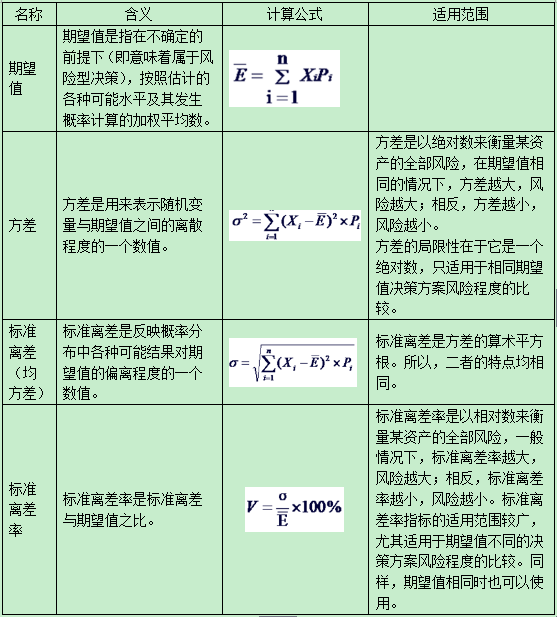

资产的风险,是指资产收益率的不确定性,其大小可用资产收益率的离散程度来衡量。资产收益率的离散程度,是指资产收益率的各种可能结果与预期收益率的偏差。一般说来,离散程度越大,风险越大;离散程度越小,风险越小。衡量离散程度的指标主要有收益率的方差、标准离差和标准离差率等。

(一)风险的衡量

【提示】风险及其衡量是本章的重要考核点。分值和考核频率较高的可能是期望值、标准离差和标准离差率的计算及其应用。

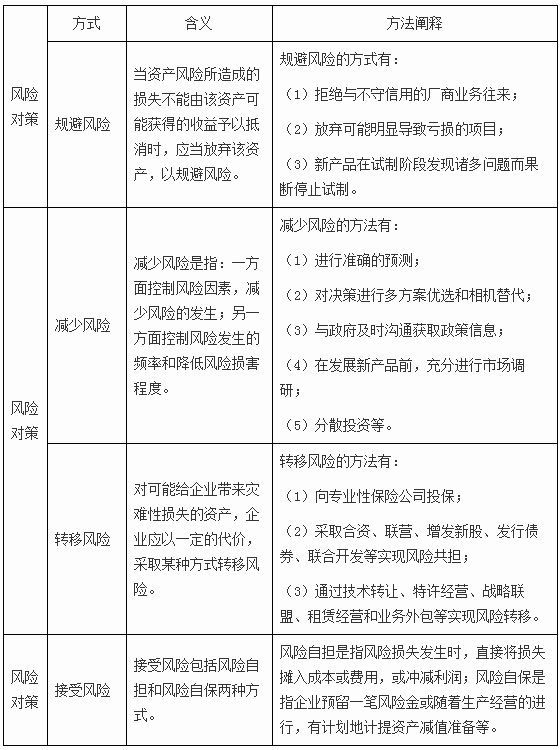

(二)风险对策

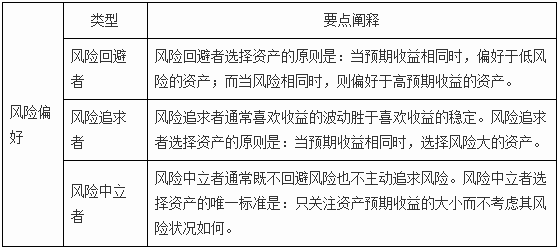

(三)风险偏好

根据人们对风险的偏好将其分为风险回避者、风险追求者和风险中立者。

证券资产组合的风险与收益

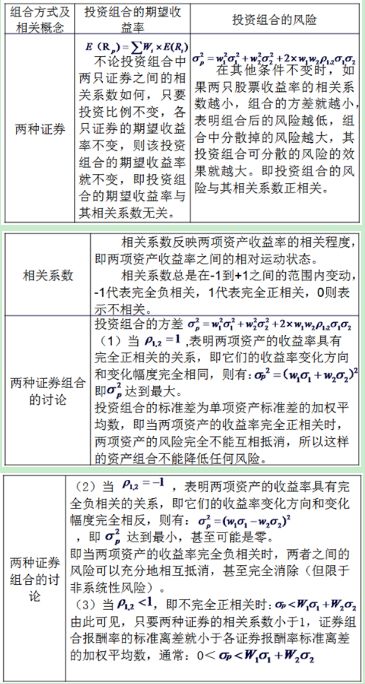

(一)两项资产组合的风险与收益

两个或两个以上资产所构成的集合,称为资产组合。如果资产组合中的资产均为有价证券,则该资产组合也可称为证券组合。

总结:一般来讲,随着证券资产组合中资产个数的增加,证券资产组合的风险会逐渐降低,当资产的个数增加到一定程度时,证券资产组合的风险程度将趋于平稳,这时组合风险的降低将非常缓慢直到不再降低。

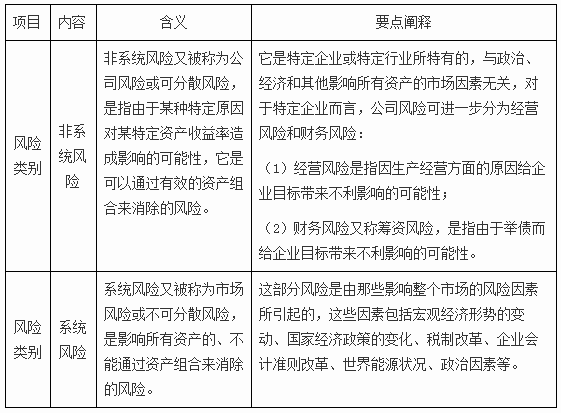

在证券资产组合中,能够随着资产种类增加而降低直至消除的风险,被称为非系统性风险;不能随着资产种类增加而分散的风险,被称为系统性风险。

(二)风险类别

【提示】在风险分散的过程中,不应当过分夸大资产多样性和资产个数的作用。实际上,在证券资产组合中资产数目较低时,增加资产的个数,分散风险的效应会比较明显,但资产数目增加到一定程度时,风险分散的效应就会逐渐减弱。经验数据表明,组合中不同行业的资产个数达到20个时,绝大多数非系统风险均已被消除掉。此时,如果继续增加资产数目,对分散风险已经没有多大的实际意义,只会增加管理成本。另外不要指望通过资产多样化达到完全消除风险的目的,因为系统风险是不能够通过风险的分散来消除的。

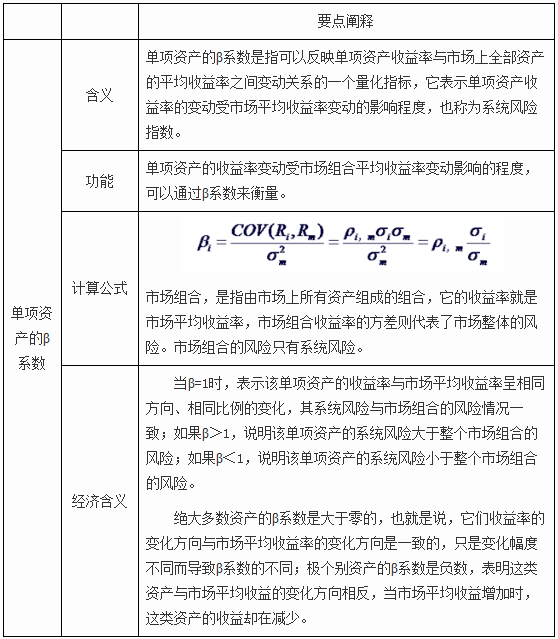

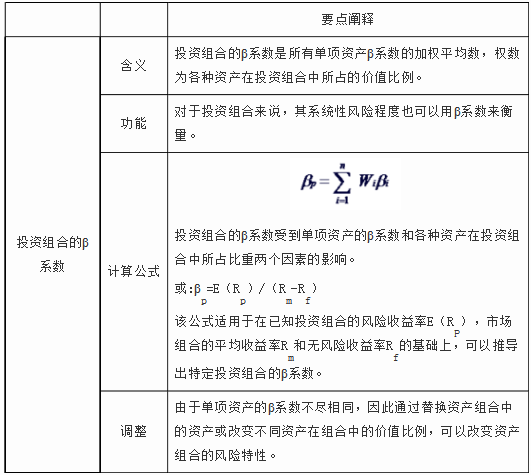

(三)系统性风险的衡量