19年考生恭喜啦!初级考试计算公式大变,证书和年终奖关系很大,拼了命也要拿证!

2019-02-18 分享

日前,北京市财政局、国家税务总局北京市税务局通知,从2022年1月1日起,居民个人取得全年一次性奖金,将并入当年综合所得计算缴纳个人所得税,今年参加考试的就缓了一口气,我们还是按照原先的内容复习。

奖金要如何缴税

5大核心问题考生要明白

全年一次性奖金的范围包括什么?

全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。

上述一次性奖金也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

注意哦!

雇员取得除全年一次性奖金以外的其它各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资、薪金收入合并,按税法规定缴纳个人所得税。

给员工发放的年终奖金能计入企业费用,在缴纳企业所得税前进行扣除吗?

企业发生的合理的工资、薪金支出,准予扣除。这里所称工资、薪金,是指企业每一纳税年度支付给在本企业任职或者受雇的员工的所有现金形式或者非现金形式的劳动报酬,包括基本工资、奖金、津贴、补贴、年终加薪、加班工资,以及与员工任职或者受雇有关的其他支出。

上述所称“合理工资薪金”,是指企业按照股东大会、董事会、薪酬委员会或相关管理机构制订的工资薪金制度规定实际发放给员工的工资薪金。并要符合以下原则:

(一)企业制订了较为规范的员工工资薪金制度;

(二)企业所制订的工资薪金制度符合行业及地区水平;

(三)企业在一定时期所发放的工资薪金是相对固定的,工资薪金的调整是有序进行的;

(四)企业对实际发放的工资薪金,已依法履行了代扣代缴个人所得税义务;

(五)有关工资薪金的安排,不以减少或逃避税款为目的;

所以,企业发放给员工的年终奖金符合上述规定的可以计入当年企业费用全额扣除哦。

企业2018年度计提的年终奖,2018年未实际发放,在次年汇算清缴前发放,请问该笔年终奖应该放在哪一年度扣除?

根据《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)第二条的规定,企业在年度汇算清缴结束前向员工实际支付的已预提汇缴年度工资薪金,准予在汇缴年度按规定扣除。

所以2018年度企业计提的年奖,2018年未实际发放,但在次年汇算清缴前发放的,允许在计提年度,也就是2018年度税前扣除。

雇主为雇员负担全年一次性奖金部分个人所得税款,计算企业所得税时是否可以税前扣除?

雇主为雇员负担全年一次性奖金部分个人所得税款,属于雇员又额外增加了收入,应将雇主负担的这部分税款并入雇员的全年一次性奖金,换算为应纳税所得额后,按照规定方法计征个人所得税。雇主为雇员负担的个人所得税款,应属于个人工资薪金的一部分。

凡单独作为企业管理费列支的,在计算企业所得税时不得税前扣除。

年底给劳务工也发了一笔奖金,能不能在企业税前扣除?

企业接受外部劳务派遣用工所实际发生的费用,应分两种情况:

1.按照协议(合同)约定直接支付给劳务派遣公司的费用,应作为劳务费支出;这种情况下发给劳务工的年终奖,要取得劳务派遣公司的凭证才能在企业所得税前扣除。

2.直接支付给员工个人的费用,应作为工资薪金支出和职工福利费支出。其中属于工资薪金支出的费用,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。

因此用工单位直接支付给劳务派遣人员的年终奖,合理部分可作为工资薪金支出在企业所得税税前扣除。

年终奖怎么做账

新政策公布后,年终奖到底要怎么做账?怎么做会计分录?发放年终奖怎么计税更加省钱……一系列问题都是会计人所关注的,今天统一给大家弄清楚:

年终奖发放是的会计分录其实是与发放工资的会计分录是一样的,只是科目可以做在年终奖发放下,第一步是先要计提年终奖金,然后再进行年终奖发放,最后是计算得出个人所得税的分录:

1、计提年终奖金的分录:

借:销售费用/管理费用/职工薪酬/工资总额

贷:应付职工薪酬/工资总额

2、发放年终奖金时的会计分录:

借:应付职工薪酬/工资总额

贷:应交税费---应交个人所得税

银行存款

3、缴纳个人所得税的会计分录:

借:应交税费---应交个人所得税

贷:银行存款

2019年终奖新算法

迅速掌握计算公式

1.《财政部、国家税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)第一条规定,自2019年1月1日:

关于全年一次性奖金、中央企业负责人年度绩效薪金延期兑现收入和任期奖励的政策

(一)居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照本通知所附按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。

计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

2.《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)第二条(自2019年1月1日起废止):纳税人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税,并按以下计税办法,由扣缴义务人发放时代扣代缴:

(一)先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。

如果在发放年终一次性奖金的当月,雇员当月工资薪金所得低于税法规定的费用扣除额,应将全年一次性奖金减除“雇员当月工资薪金所得与费用扣除额的差额”后的余额,按上述办法确定全年一次性奖金的适用税率和速算扣除数。

(二)将雇员个人当月内取得的全年一次性奖金,按本条第(一)项确定的适用税率和速算扣除数计算征税,计算公式如下:

1.如果雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额的,适用公式为:

应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数

2.如果雇员当月工资薪金所得低于税法规定的费用扣除额的,适用公式为:

应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数

3.《财政部、国家税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)规定,《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)第二条自2019年1月1日起废止。

也就是说,上述国税发〔2005〕9号第二条作废,该文件其他条款还继续有效。

4.自2019年1月1日(即2019年2月份申报全年一次性奖金个税起),单独计算全年一次性奖金个人所得税不需要考虑“雇员当月工资薪金所得与费用扣除额的差额”,即不要考虑当月工资是否高于5000元、是否扣完专项扣除、专项附加扣除和依法确定的其他扣除,是直接用全年一次性奖金收入找税率,计算个人所得税应纳税所得额。

【例】某员工2019年1月工资4500元,当月发放全年一次性奖金30000元,全年一次性奖金选择不并入当年综合所得计算纳税,不考虑其他情况:

1.找税率

30000÷12=2500,适用税率3%,速算扣除数0

2.计算应纳税额

30000╳3%-0=900元

不需要考虑2019年1月工资4500元与5000元的差额

工资和年终奖如何搭配最省税?

拿到初级证的面试涨薪秘诀

财税〔2018〕164号出台以后,纳税人取得全年一次性奖金收入的计税方法有了两种选择。纳税人关心的问题无外乎两个:

一是,年终奖和奖外综合所得既定的情况下,是单独计税更优,还是合并计税更优;

二是,员工年收入既定的情况下,日常发放工资和年终奖如何搭配才能更省税。

第一个问题属于事后管理范畴,结论是,在奖外综合所得应纳税所得额为正数的情况下,年终奖单独计税交税可以实现交税更少,从而验证了财税〔2018〕164号关于年终奖过渡期政策的意义和必要性。

今天要解决第二个问题,即,从事前规划的角度,寻找纳税人年收入既定的情况下,交税最少的薪资结构。

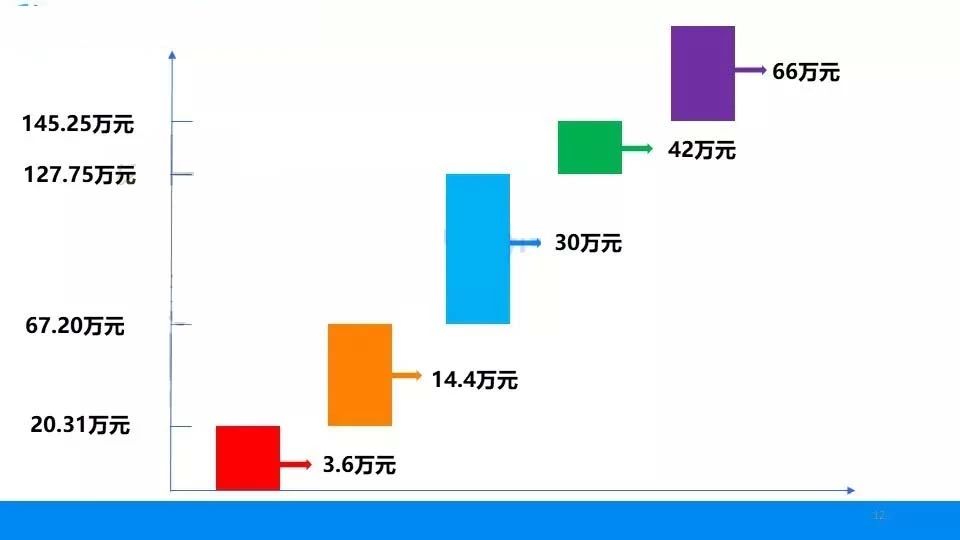

基本结论如下图所示:

具体说明过程如下:

1、术语界定

(1)奖外综合所得:不考虑年终奖的情况下,居民个人综合所得应纳税所得额,用A来表示,A=综合所得年收入额-60000元-专项扣除-专项附加扣除-其他扣除。

本文以下讨论,均以A大于零为前提。

(2)年终奖:即符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2021年12月31日前发放的全年一次性奖金,用B来表示。

2、当(A+B)∈(0,203100](即大于零小于等于203100元,下同)时,B=36000元属于最优薪资结构之一。

(1)当(A+B)∈(0,72000)时,最优点有多个,存在于A和B适用税率均为3%时,B=36000元属于其中之一。

(2)当(A+B)∈[72000,203100)时,最优点只有一个,即,B=36000元。

(3)当(A+B)=203100元时,最优点有多个,包括B=36000元和144000元,此时单独计税比合并计税的节税额达到最高值,为6120元。

除B=36000元外,其他最优点均存在于A和B适用10%税率时。

注:203100元为第一个拐点,(A+B)只要不超过203100元,在此区间内,B=36000元均可保证最优,超过这个区间,B=36000元不再为最优点。

3、当(A+B)∈(203100,672000]时,B=144000元属于最优薪资结构之一。

(1)当(A+B)∈(203100,288000]时,最优点有多个,存在于A和B税率均为10%时,B=144000元属于其中之一。

(2)当(A+B)∈(288000,672000)时,最优点只有一个,即,B=144000元。

(3)当(A+B)=672000元时,薪资结构最优点有两个,分别是B=144000元和300000元,此时单独计税比合并计税的节税额达到最高值,为29610元。

注:672000元为第二个拐点,(A+B)只要不超过672000元,在此区间内,B=144000元均可保证最优,超过这个区间,B=144000元不再为最优点。

4、当(A+B)∈(672000,1277500)时,薪资结构最优点仅存在一个,即B=300000元。

5、当(A+B)=1277500元时,薪资结构最优点有两个,分别是B=300000元和420000元,此时单独计税比合并计税的节税额达到最高值,为76410元。

注:1277500元为第三个拐点,(A+B)只要不超过1277500元,在此区间内,B=300000元均可保证最优,超过这个区间,B=300000元不再为最优点。

6、当(A+B)∈(1277500,1452500)时,薪资结构最优点仅存在一个,即B=420000元。

7、当(A+B)=1452500元时,薪资结构最优点有两个,分别是B=420000元和660000元,此时单独计税比合并计税的节税额达到最高值,为86600元。

注:1452500元为第四个也是最后一个拐点,(A+B)只要不超过1452500元,在此区间内,B=420000元均可保证最优,超过这个区间,B=420000元不再为最优点。

8、当(A+B)∈(1452500,+∞)时,薪资结构最优点仅存在一个,即B=660000元。

当年终奖和奖外综合所得合计金额超过145.25万元时,年终一次性奖金66万元是唯一最优点,超过66万元和少于66万元,都要多缴税。

以上所述可图示为:

附:最新税率表大全(考证专用)

一、速算扣除数一:工资薪金、劳务报酬、稿酬、特许权使用费综合所得适用(按月):

二、速算扣除数二: 工资薪金、劳务报酬、稿酬、特许权使用费综合所得适用(按年):

三、速算扣除数三:经营所得(按年):